福耀玻璃市值为何能刷新历史新高 业绩与市占率双增长

自2021年2月市场调整以来,仅有少数优质白马股能够再次超越前期高位。福耀玻璃便是其中之一。从去年5月低位至今,福耀玻璃股价累计反弹90%,而同期沪深300指数录得-2.5%,大幅跑赢市场。福耀玻璃股价逆市爆发主要依靠自身优势,对冲了市场大盘的拖累,表明其基本面表现及预期良好。

投资关注的是未来预期。那么,福耀玻璃未来的成长性如何?10月17日,福耀玻璃发布了今年三季报。前三季度,公司营收为283亿元,同比增长18.8%,归母净利润为54.79亿元,同比增长32.79%。扣除汇兑损失和减少的股权投资收益后,利润总额同比增长49.4%。2019-2020年,受全球汽车市场不景气及新冠疫情冲击,福耀玻璃归母利润连续两年下滑。但随着新能源汽车在2021年开始大爆发,福耀玻璃业绩重回高速增长,2020Q3至2024Q3期间,归母净利润从17.23亿元增长至54.79亿元,年复合增速高达33.5%。

盈利能力方面,截至今年三季度末,公司销售毛利率为37.8%,同比上升2.47%,创下2021年以来新高。最新净利率为19.37%,创下6年新高,逼近2010年、2018年的20%以上记录。盈利能力改善的原因有三:美国工厂产能利用率提升,盈利能力与国内市场差距收窄;纯碱、天然气等原材料价格大幅下跌,带动毛利水平回升;规模效应和降本增效举措使总费用率稳步下降。

分红情况方面,福耀玻璃自1993年上市以来每年均进行分红,累计金额达512亿元,历年平均分红率为55.9%。2020-2023年,股利支付率分别为75.26%、82.95%、68.6%、60.27%。最近两年分红率有所减少,与企业进行大额资本开支和扩张产能有关。

整体来看,福耀玻璃在新能源汽车市场爆发后,业绩增长和盈利能力显著提升,这是其股价逆市上涨的核心逻辑。

关于福耀玻璃的成长性,可以从量与价两个维度分析。全球汽车销量历年保持增长,除2008年次贷危机和2020年新冠危机外。2020年,全球汽车销量骤降14%至7967万辆,此后逐步恢复,2023年已达9245万辆,接近历史高峰的9566万辆。未来全球汽车销量将伴随经济增长而缓慢扩张。

在全球汽车市场中,福耀玻璃的占有率从2010年的10%提升至2023年的34%,国内市场份额更是达到70%。当前,福耀玻璃已成为全球第一大汽车玻璃制造商,远超板硝子、圣戈班和旭硝子。这四家企业在全球市场的占有率超过90%,显示汽车玻璃行业的高度垄断。行业门槛较高,重资产运营模式和技术积累要求使得新竞争者难以进入。

未来,福耀玻璃的市占率有望继续提升。据国信证券推测,中国前装、中国后装、欧洲、美国前装、美国后装市占率将在中长期内分别提升至80%、50%、30%+、40%+、50%+。福耀玻璃能持续提升市占率的原因在于其专注汽车玻璃制造,成本控制能力强,并受益于中国本土汽车品牌市场份额扩大。此外,新能源车市场爆发后,中国汽车在电动化、智能化、网联化方面领先,进一步推动福耀玻璃的发展。

单车玻璃使用量也在增加。SUV车型占比提高,以及车顶形态从封闭车顶到全景天窗再到天幕的变化,都增加了单车玻璃用量。在中国市场,无天窗和小天窗的比例缩小,全景天窗和天幕比例扩大,有利于单车玻璃使用面积增加,从2019年的4平方米增长至2023年的4.2平方米。

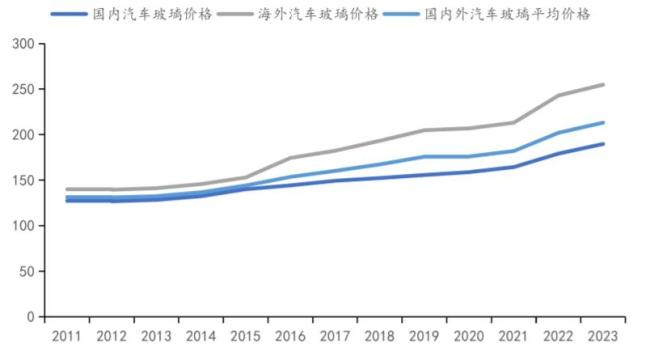

产品单价方面,伴随着新能源汽车市场爆发和需求升级,福耀玻璃的产品价格持续上涨。2023年,福耀玻璃玻璃价格为213.2元/平方米,同比上涨5.94%,主要源于高附加值产品的占比提升。

福耀玻璃未来要持续提升市占率,扩大资本开支是关键。历史上,福耀玻璃的资本开支周期领先于收入增长。2021年起,第三轮资本开支启动,金额从23.3亿元提升至2023年的44.7亿元。2024年宣布斥资32.5亿元和57.5亿元在福建和合肥扩充玻璃产能。从资本开支周期角度看,未来2025-2026年业绩增长确定性较强,而竞争对手则大多保持收缩状态。

总结来看,福耀玻璃处于优质赛道,未来将享受“量价齐升”的红利,叠加资本开支在未来2-3年内迎来收获期,业绩增长可期。北向资金也用真金白银表达了态度,持股比例为20.89%,位列A股重仓股第14名。当前PE为21.9倍,位于最近10年估值中位数上方,处于合理水平。

然而,福耀玻璃也面临一些潜在风险。公司海外营收占比45%左右,其中40%以上集中在美国市场。地缘政治因素可能影响其俄罗斯产能基地的利用率。因此,地缘政治风险是福耀玻璃面临的主要经营风险之一,值得持续关注。