贷款入市被银行勒令1个月还20万 股市热潮下的信贷严管风暴

十一假期前后,股市的强劲上涨态势吸引了众多投资者的目光,其中不乏有人考虑通过贷款渠道筹集资金入市。然而,近期网络上流传的一份通知揭示了某股份制银行对这类行为的严厉态度,该通知要求涉及贷款入市的客户必须在一个月内全额偿还信贷资金。尽管银行官方对此未发表评论,但有内部信贷客户经理透露,近期银行在资金入市信贷方面的贷后审查工作确实趋于严格。

这一系列举措是对监管机构早前发布的严禁银行信贷资金进入股市指导意见的积极响应。金融管理部门已明确指示各商业银行强化合规管理,严格控制资金杠杆,确保投资者适当性管理和保护。自十月份以来,多家银行重申了信贷资金不得流入房地产市场及股市的规定,并警告违规挪用资金将导致贷款提前回收。

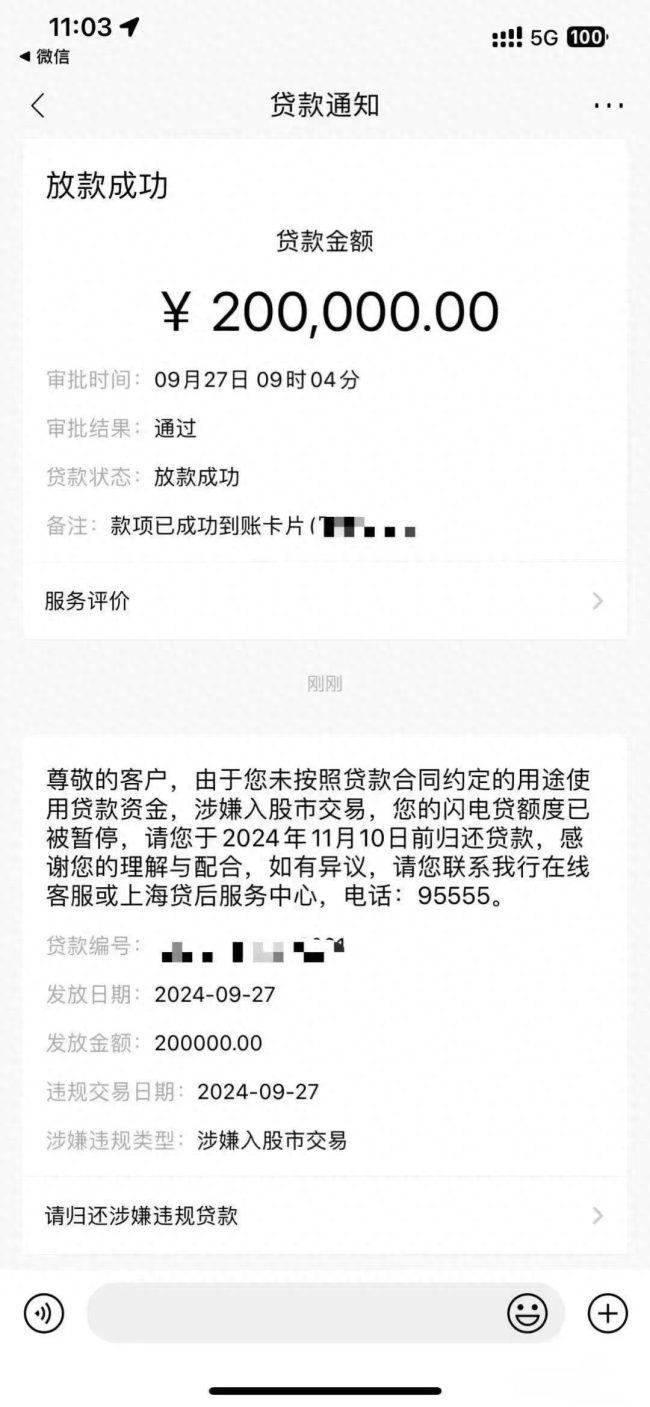

在此背景下,有上海地区的投资者曝光了自己因信贷资金涉嫌入市交易而遭银行要求提前还款的经历。这位投资者于9月27日获得银行批准的20万元消费贷款,却因同日被发现资金违规使用而面临一个月的还款期限。据某信贷经理介绍,消费信用贷款成为了信贷资金违规入市的常见渠道,主要因为这类贷款审批迅速且资金直接打入个人账户,尽管银行在贷款前会明确告知资金禁入领域,但实际监控更多依赖于贷后管理。

股市的升温带动了银行消费贷款需求的增长,某华东地区银行内部人士证实,该行的消费信用贷款发放量有所上升。为了有效监控资金流向,金融机构正通过加强电话回访、核实贷款用途凭证等方式强化内控与合规管理。

贷款入市不仅加剧了股市波动和个人投资风险,还可能导致银行直接撤资,增加了投资的不确定性。近期已有贷款炒股的投资者遭遇亏损。专家提醒,股市波动大,不适合所有投资者,应根据自身风险承受力谨慎投资。

信贷资金违规入市是长期存在的问题,不仅违反合同规定,还可能加大金融机构的信贷风险,干扰货币信贷政策效果,影响经济复苏。为解决这一顽疾,业内专家提议,除加强现有管理措施外,可考虑建立黑名单制度,将虚构贷款用途、挪用信贷资金的行为纳入征信体系,同时构建跨银行的资金监控平台,以促进金融资源合理合规地支持实体经济发展。