美利信上市仅1年业绩大“变脸” 董事长、财务总监接连辞职 收购海外高风险标的却无业绩承诺 高价收购引质疑

近日,美利信披露重大资产重组进展,重组工作正在稳步推进。公司已经顺利完成德国外商直接投资审查、塞尔维亚反垄断审查以及中国反垄断审查等一系列关键审批流程。

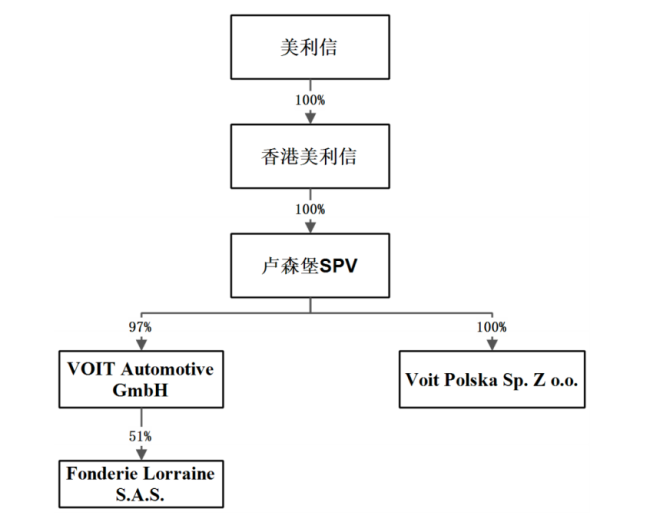

此次重组的核心内容是,美利信计划通过其全资子公司香港美利信,在卢森堡设立特殊目的公司(SPV),以现金方式收购德国公司Automotive GmbH 97%的股权,并借此间接持有Fonderie Lorraine S.A.S. 51%的股权。同时,美利信还计划从波兰卖方手中全额收购Voit Polska Sp.Zo.o. 的100%股权。

根据协议,德国公司97%股权的收购价采用“锁箱机制”进行定价,最终总购买价定为3484万欧元;波兰公司的股权购买价采用“交割后价格调整机制”进行定价,目前预估值为1053万欧元。

自2023年4月发布收购预案以来,美利信的收购案备受市场关注。然而,标的公司当前运营状况并不理想,面临客户依赖度高、业绩波动大以及债务沉重等多重困境。公告显示,标的公司专注于汽车领域的铝压铸业务,产品广泛应用于汽车行业,主要客户包括采埃孚、博泽、博世及奥迪等知名企业。2022至2023年间,标的公司前五大客户的收入占比均超过90%,其中德国公司最大客户采埃孚的收入占比高达70%以上。

截至收购预案签署日,标的公司的审计工作尚未完成,财务指标具体数据未公布。风险提示显示,受材料、能源和人工成本上涨以及欧元区加息等因素影响,标的公司经营业绩存在波动。2022年德国公司出现亏损,尽管2023年主要原材料价格企稳且客户方提供了通货膨胀补偿使其扭亏为盈,但整体运营压力依然很大。此外,德国公司背负巨额银行借款,每年需承担高昂利息费用。货币资金储备相对匮乏,融资渠道有限,偿债压力巨大。部分资产已被抵押或质押,进一步加剧了财务风险。

尽管面临这些隐患,美利信仍以高价进行收购,且此次收购并未附带任何业绩承诺,这一做法引发了市场的广泛关注和质疑。美利信上市后进行了多笔收购,这些收购是否能有效整合并产生协同效应也值得市场关注。2023年12月,美利信通过香港美利信在美国成立的子公司,收购圣龙股份全资子公司持有的Milison Casting Technology LLC 100%股权,涉及金额1135万美元。

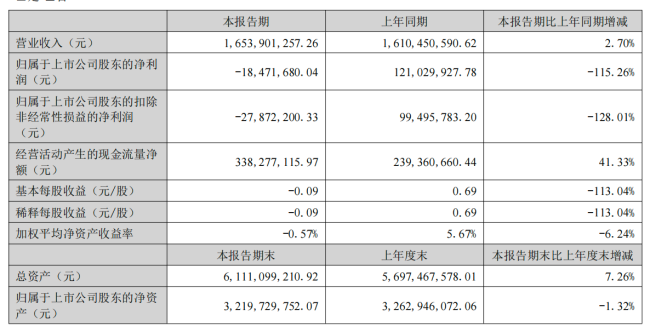

美利信专注于通信与汽车领域的铝合金精密压铸件的研发、生产和销售,合作伙伴包括华为、特斯拉、小鹏汽车等知名企业。然而,美利信上市后遭遇业绩挑战。2023年度营业收入微幅增长0.6%,净利润下滑39.32%至1.36亿元,基本每股收益腰斩至0.7元。进入2024年上半年,公司由盈转亏,净利润亏损1847万元,扣非净利润亏损2788万元,基本每股收益为-0.09元,归母净资产减少1.32%。

与此同时,公司高层管理团队也发生重大变动。2024年1月12日,实际控制人兼董事余克飞因个人事务被相关纪检监察机关采取留置措施,一周后余克飞及其胞弟余人麟提交辞职申请。这对兄弟通过控股股东美利信控股间接掌握公司27.28%和5.85%的股权。截至目前,公司前两大股东分别为美利信控股与刘赛春,持股比例分别为39.65%和7.63%。余克飞三兄弟分别持有美利信控股70%、15%和15%的股份,实现对公司的实际控制。

余克飞及其家族在湖北黄冈财富排名中位列第八,是当地知名的富豪家族。余克飞1962年9月出生,毕业于太原机械学院(现更名为中北大学)。1983年至1997年间,他曾在国营华光仪器厂和中国北方光学电子总公司任职,1997年辞职创业,成功创立美利信商贸,并带领公司发展为上市公司。

此外,美利信的财务总监曾林波于9月30日宣布辞职,为公司本就动荡的局势再添不确定因素。曾林波拥有丰富的财务背景,曾在天健会计师事务所及灵方生物、云河水电、猪八戒等多家知名企业担任财务领导岗位,自2020年7月起加入美利信并担任财务总监。