投资日股是时候?石破茂震撼,野村日本市场最新评论

日本自民党举行党内总裁选举,原本对升息持谨慎态度、被市场视为鸽派代表的高市早苗在首轮投票中领先,带动 9/27 日股冲高,收涨 1.68%、同时间日圆走软,日圆相对于美元汇率一度重贬至 146.28 日圆兑 1 美元。然而,在日股收盘后第二轮 (最终) 投票结果却出乎意外,支持日银货币政策走向正常化、被市场视为鹰派代表的石破茂胜出,局势出现大转变,日圆闻讯逆转早盘跌势、急升来到 142.2 日圆兑 1 美元,日经期货盘后交易因此暴跌,并触发熔断机制,跌幅一度高达 5.8%, 9/30,日经指数盘中一度跳水逾 2,000 点,收盘重挫 4.80%,收 37,919.55 点,创史上第 5 大单日跌幅。日股投资一直是今年市场话题,日企业绩持续长红,日股再创新高的时间点仍是有机会,另一方面,股神巴菲特旗下波克夏 (BRK) 计划今年第二次发行日圆债券,市场猜测该公司可能寻求增加在日本的投资,引发 10/1 日经 225 指数反弹 (收涨 732.42 点)、五大商社齐升,此前巴菲特增持五大商社股份,推动日经 225 指数今年曾创下历史新高。

石破茂意外当选为何会对日本股汇市造成如此巨大的冲击呢?野村基金 (爱尔兰系列) 日本策略价值基金经理团队分析表示,过去石破茂曾多次公开批评安倍经济学,也反对前日银总裁黑田东彦在任时所推出的超宽鬆货币政策,同时也曾多次发表要提高资本利得税、股利所得税、企业税的观点,而这些主张将可能对日本股市与经济造成阻力,市场对其政策不确定的恐慌情绪扩散,这也是为何日经期货在上週五 (27 日) 盘后交易暴跌、也引发本周日本股市面临大规模的抛售。石破茂表示他将寻求「继承岸田政府的政策」,他保留了岸田政府内阁官房长官林芳正先生,代表经济政策不会发生实质变化。儘管如此,新政府与前政府之间的政策仍存在一些差异,石破茂有四大主张,第一、 提高企业税率和投资收益所得税率 (岸田政府过去因市场反弹而放弃执行相关调整),第二、 在 2030 年前,将全国每小时平均基本工资提高至 1500 日圆 (比岸田政府制定的 2035 年目标提前),第三、反对放宽员工解雇规定,第四、对于核能发电,他并不反对,但也没有积极主张重启或更换核电厂,他表示若要重启核电厂,前提要确保安全性。

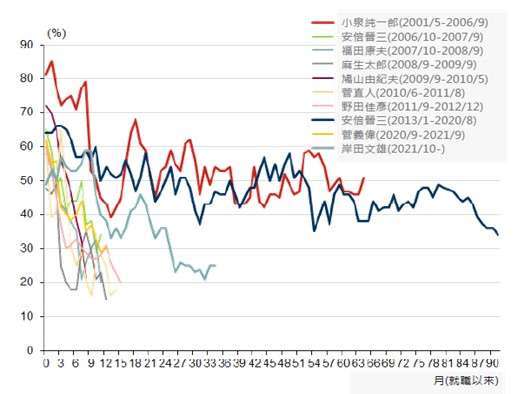

野村基金 (爱尔兰系列) 日本策略价值基金经理团队分析指出,根据过去统计数据,新政府成立后的初期,支持率通常较高 (前四个月平均支持率超过 50%),石破茂将解散众议院并提前举行大选,以确保执政党 (自民党) 在众议院获得多数席位,选举时间可能落在 10/27 举行,但也可能在 11 月初举行。然而大选后后续需观察两个重点发展。其一为石破茂的政策细节,儘管最初的市场反应负面,但随着细节的公布,市场将重新评估他的新政策如何影响日本经济与金融市场发展。回顾过去,前首相岸田最初也计划在 2021 年提高投资收益所得税率,但由于金融市场的负面反应和业界的反对,他后来撤回了这项计画。其二为民调支持度,根据过去数据,大多首相经过蜜月期后,除小泉政府 (2001-2006 年) 和安倍第二届政府 (2013-2020 年) 外,大多数历任政府的支持率都出现明显下降,石破茂新政府的政策能否获得广泛民意支持,也仍待观察。

日本历届新政府支持率 (%)

资料来源:NAM Tokyo,野村投信整理,资料日期:2024/9/30

资料来源:NAM Tokyo,野村投信整理,资料日期:2024/9/30整体而言,野村投信投资策略部副总经理张继文表示,随着日本即将进行国会改选,加上石破茂近期对外访谈已经强调,在日本景气必须持续脱离通缩的前提下,货币政策正常化才能持续推行,展现较为中性的政策立场,未来日银 (BOJ) 何时再度升息,以及美日利差是否大幅缩减,将会持续牵动日股的发展。日股何时能结束震荡整理重回上升走势,张继文分析指出,必须继续观察日本企业在日圆潜在的升值压力下,获利预期有无受到影响,检视日股近期的表现并非基本面恶化或利多出尽所致,日本经济数据持续有好消息传出 (实质薪资翻正、家计消费开始增长),企业治理改革等利多并未改变,10/1 市场传出巴菲特旗下的波克夏海瑟威(Berkshire Hathaway)计划今年来第 2 度发行日圆债券,引发市场猜测将逢低加码投资,为近期动荡的日股注入信心,因此仍持续看好日股的长多行情,现阶段呼吁投资人保持耐心,短期日股的波动回档,都是投资人逢低进场的好机会,目前日股本益比 (P/E ratio) 再度修正至 14.0 倍,来到十年平均区间下缘,显示日股目前极具投资价值。回顾今年上半年,日经 225 指数在今年 3 月创历史新高,打破 1989 年 12 月的旧历史高点纪录,加上 7 月更迭创历史新高。日本企业股价净值比大于 1 的比例持续提升,东证改革见效,加上货币正常化结束负利率后,日本经历了 30 年泡沫经济洗礼,现在日本经济已走进正向循环。随着日本 PBR 改革助燃日企转骨,帮助日股享有价值重估 (Re-Rating) 的上涨动能,企业获利提升、NISA 免税新制及东证推动的基本面改革,将与资金行情引发「共振效应」,从政策面、经济面、资金面及评价面来看,日股长多格局并未改变,近期大幅拉回,正好提供投资人进场布局的机会,想进场却又担心短线回档的投资人,建议可运用定时定额的投资策略分散投资风险,参与日股行情。

野村基金 (爱尔兰系列)- 日本策略价值基金选股策略独到,有别于一般传统的价值选股,只挑选评价偏低股票,容易落入「价值陷阱」,团队精準掌握投资趋势,挑选的个股同时兼具获利优质成长潜力,极大化企业价值,带来超额报酬机会,包含:「资产价值」、「品牌价值」、「盈余能力价值」进行企业投资价值评估,由下而上寻找股价低于内在价值的个股,并同时考量未来上涨的成长潜力兼顾个股的价值与成长潜力,协助投资人追求中长期超额报酬 (Alpha) 机会。

>>> 阅读更多精彩文章

野村投信 野村投信于 1998 年成立,为日商野村资产管理及香港 Allshores 集团等专业投资团队所组成之合资企业。野村投信为高盛、晋达、野村基金 (爱尔兰系列) 及骏利亨德森系列基金在台湾之总代理。截至 2023 年 12 月底,投信基金、境内全权委託与境外基金总代理在台规模共计新台币 5,863 亿元,居所有台湾资产管理业 (基金) 公司第 9 名。野村投信自 2018 年起连续三年荣获亚洲资产管理杂誌台湾区最佳退休基金公司,以及连续四年获最佳股票经理公司肯定 (2020~2023);且于 2014、2015、2016 及 2017 连续四年荣获理柏台湾基金奖混合型团体大奖肯定。(资料来源:投信投顾公会 (2022/12);理柏 (2014~2017);亚洲资产管理杂誌 (2023/01)) 本基金经金管会核准或同意生效,惟不表示绝无风险。基金经理公司以往之经理绩效不保证基金之最低投资收益;基金经理公司除尽善良管理人之注意义务外,不负责本基金之盈亏,亦不保证最低之收益,投资人申购前应详阅基金公开说明书。有关基金应负担之费用已揭露于基金公开说明书,本公司及销售机构均备有基金公开说明书,投资人亦可至公开资讯观测站中查询。基金可能投资承销股票,其可能风险为曝露于时间落差之风险,即缴款之后到股票挂牌上市上柜之前的风险。基金投资风险包括但不限于類股过度集中之风险、产业景气循环之风险、流动性风险、外汇管制及汇率变动风险、投资地区政治、社会或经济变动之风险、商品交易对手之信用风险、与其他投资风险等,请详见基金公开说明书 (投资人须知)。基金买卖係以投资人自己之判断为之,投资人应了解并承担交易可能产生之损益,且最大可能损失达原始投资金额。基金不受存款保险、保险安定基金或其他相关保障机制之保障。如因基金交易所生纷争, 台端得先向本公司申诉,如不接受前开申诉处理结果或本公司未在三十日内处理时,得在六十日内向金融消费评议中心申请评议。 台端亦得向投信投顾公会申诉、向证券投资人及期货交易人保护中心申请调处或向法院起诉。投资人以其他非本基金计价币别之货币换汇后投资本基金,须自行承担汇率变动之风险,若干外币(例如南非币)汇率波动较大,其汇率风险即相对较高。若取得收益分配或买回价金时转换回原持有货币之汇率相较于原始投资日之汇率升值,投资人将承受汇兑损失。债券投资风险包括债券发行人违约之信用风险、利率变动之风险、流动性风险、外汇管制及汇率变动风险、投资地区政治、社会或经济变动之风险、商品交易对手之信用风险、与其他投资风险等。 部份基金或所投资之债券子基金,可能投资应急可转换债券 (CoCo Bond) 或具总损失吸收能力债券 (TLAC),当发行机构出现重大营运或破产危机时,得以契约形式或透过法定机制将债券减记面额或转换股权,可能导致基金持有部分或全部债权减记、利息取消、债权转换股权、修改债券条件如到期日、票息、付息日、或暂停配息等变动。 基金配息率不代表基金报酬率,且过去配息率不代表未来配息率;基金净值可能因市场因素而上下波动。基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能导致原始投资金额减损。本基金由本金支付配息之相关资料,投资人可至本公司网站 (www.nomurafunds.com.tw) 查询。本基金配息前未先扣除应负担之相关费用。由于非投资等级债券之信用评等未达投资等级或未经信用评等,且对利率变动的敏感度甚高,故非投资等级债券基金可能会因利率上升、市场流动性下降,或债券发行机构违约不支付本金、利息或破产而蒙受亏损。非投资等级债券基金不适合无法承担相关风险之投资人,投资人投资以非投资等级债券为诉求之基金不宜占其投资组合过高之比重。 上述基金可能因投资债券可能产生债券发行机构如于投资期间违约或被调降信用评等,致影响债券价格而产生损失之信用风险,以及因市场利率变化或对于未来利率走势之预期,致影响债券价格之利率风险。部份基金或所投资之债券子基金,可能投资美国 Rule 144A 债券,该等债券属私募性质,较可能发生流动性不足,财务讯息揭露不完整或因价格不透明导致波动性较大之风险,投资人须留意相关风险。 上述基金涉及投资新兴市场部份,因其波动性与风险程度可能较高,且其政治与经济情势稳定度可能低于已开发国家,也可能使资产价值受不同程度之影响。依金管会规定,投信基金直接投资大陆地区有价证券仅限挂牌上市有价证券,境外基金投资大陆地区有价证券则不得超过该基金资产净值之 20%,投资人须留意中国市场特定政治、经济与市场等投资风险。 本文提及之经济走势预测不必然代表基金之绩效,基金投资风险请详阅基金公开说明书。定时定额投资人因不同时间进场,将有不同之投资绩效,过去之绩效亦不代表未来绩效之保证。 文中所提个股仅为事件说明,非为个股推荐。投资人申购本基金係持有基金受益凭证,而非本文提及之投资资产或标的。本资料係整理分析各方面资讯之结果,纯属参考性质,本公司不作任何保证或承诺,请勿将本内容视为对个别投资人做基金买卖或其他任何投资之建议或要约。本公司已力求其中资讯之正确与完整,惟不保证本报告绝对正确无误。未经授权不得複製、修改或散发引用。 野村投信为高盛、晋达、野村基金 (爱尔兰系列) 及骏利亨德森系列基金在台湾之总代理。【野村投信独立经营管理】 野村证券投资信託股份有限公司 ,110615 台北市信义路五段 7 号 30 楼,理财谘询专线 02-8758-1568 本公司提供之新闻稿,均依照投信投顾会员及其销售机构从事广告及营业活动行为规範,若须重製或编製新闻稿,应以公司公开资料为主,不得夸大不实。 AMK01-241000009

更多鉅亨报导

热门新闻