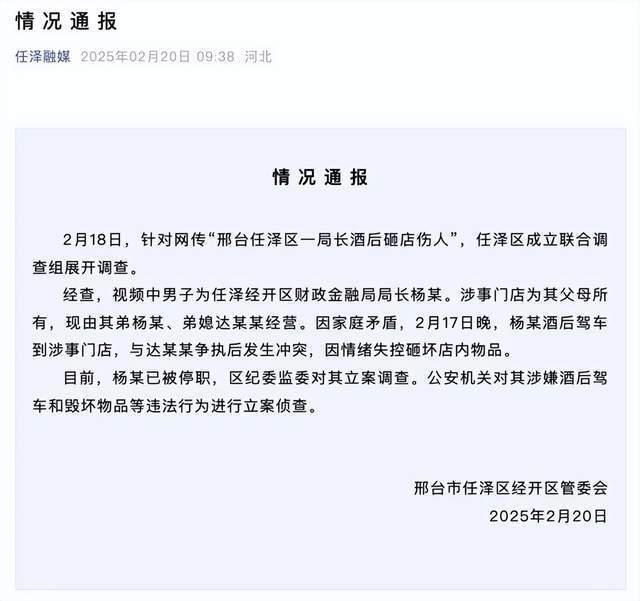

特朗普胜选率大增 美国经济、各种市场潜在走向分析

随着 2024 年美国大选临近,前总统特朗普的竞选势头回升,根据 Polymarket 的数据,特朗普胜选的机率已领先贺锦丽近 30 个百分点,美国国债殖利率和墨西哥比索的走势似乎也反映特朗普赢得总统大选的可能性上升。

根据《华尔街日报》对 50 名经济学家的调查,68% 受访者认为,若特朗普再次当选,物价上涨的速度将快于副总统贺锦丽执政期间。这一比例较 7 月的 56% 显着上升,反映出市场对特朗普政策的担忧。

专家认为,特朗普提出的四种可能对美国经济产生重大影响的政策分别是:对内减税、对外加徵关税、驱逐非法移民以及鼓励化石能源。

四种政策分析 & 其他政策

从定性角度看,减税政策被认为是正向需求冲击,能刺激投资和消费需求,进而提高经济增长,也将直接提升企业的净利润,从而推动股市上涨,但同时也会增加通膨压力。反之,加徵关税则被视为负向供给冲击,会推高消费者生活成本,抑制投资和消费需求,从而降低经济增长。

驱逐非法移民的政策也属于负向供给冲击,可能导致劳动力供给下降,推高工资通膨,进一步压制经济增长。而鼓励化石能源则有助于促进油气行业的投资,可能导致油价下降,从而降低通膨并促进消费需求。

另外,特朗普主张放鬆金融管制将降低银行业的合规成本,提高盈利能力。增加基础设施投资将刺激经济增长,创造就业机会。然而,特朗普的贸易政策可能引发国际争端,对某些行业(如钢铁、煤炭等)可能带来短期积极影响,但长期来看,可能增加经济的不确定性。

特朗普的政策主张,如减税和放鬆管制,旨在刺激经济增长和提高企业盈利能力。根据供需关係,这些政策将增加市场对美元和美债的需求,从而推高美元汇率和美债收益率。然而,贸易政策的不确定性可能对全球经济产生负面影响,增加市场波动。

对货币政策的影响

在普通假设情形下,市场预计美联準 (Fed) 会将继续降息,但降息速度可能会放缓,最终的中性利率也可能会提高。在极端假设情形下,美联準会的态度可能转为「鹰派」,并在 2025 年重启升息,因为决策者不太可能容忍通膨回升至 5% 以上。

对资本市场的影响

在普通假设情形下,美国经济将保持韧性,通膨小幅上升,这将利好股票市场,利空债券市场,对商品市场的影响则偏中性。而在极端假设情形下,美国可能出现「类滞涨」环境,美联準会重启升息,市场风险偏好将受到抑制,股票、债券和商品价格都将承压,唯有具有抗通膨属性和「最后避风港」特质的黄金将受益。

通膨预测

经济学家普遍预测,特朗普的政策将导致通膨压力加大。加州路德大学经济研究与预测中心主任 Dan Hamilton 指出,特朗普的关税计画可能会在其第二任期内推高物价。分析认为,特朗普在任内施行的关税政策通常会增加进口商品的成本,最终转嫁给消费者,进而加剧通膨。

利率走向

随着通膨压力的上升,美联準会 (Fed) 可能会被迫调整利率政策。经济学家 Philip Marey 表示,如果通膨持续高企,美联储可能会加快升息步伐,这将影响企业投资和消费者支出,进一步影响经济增长。

股市反应

儘管市场对特朗普的经济政策持谨慎态度,但股市的表现仍然受到政府支出增加的影响。根据 Raymond James 董事总经理 Ed Mills 的观察,自新冠疫情以来,联邦政府的支出相比以往增加了约 8 万亿美元,这是推动股市上涨的主要因素。他表示,无论谁担任总统,股市都能保持良好表现,市场不应该过度依赖政治因素。

特朗普概念相关股票表现出色,尤其是特朗普旗下社交媒体平台 Truth Social 的母公司 Trump Media & Technology Group,自 10 月以来股价已飙升近 90%。银行股也因特朗普可能推出的放鬆金融管制政策而受益。

汇市与美元走势

10 月以来,美元指数大幅上涨,涨幅接近 3%,几乎抹去前两个月的跌幅。这一走势反映了市场对特朗普获胜的预期,并受到美国经济韧性及美联準会可能放缓降息节奏等因素的支撑。特朗普的贸易政策预期,特别是加徵进口关税,减少了进口商品数量,进而提升了美元汇率。

美债殖利率

美债殖利率一直密切跟蹤特朗普和贺锦丽获胜几率的差距。当前,10 年期美债殖利率的上升趋势与特朗普胜选概率的提高同步。2016 年 11 月,特朗普上一次获胜后,10 年期美债殖利率在大约一个月内飙升了近 80 个基点。儘管当时殖利率飙升的部分原因在于 Fed 启动紧缩周期,而当前 Fed 政策方向正好相反,但市场对特朗普胜选的预期仍然推动了殖利率的上升。

美债殖利率的上升反映了市场对经济前景的乐观预期。特朗普的政策主张,如减税、放鬆金融管制和增加基础设施投资,被认为将刺激经济增长,从而推高通膨预期。根据预期理论,投资者对未来经济的乐观预期会反映在资产价格上,美债殖利率的上升正是这种预期的体现。

继续阅读墨西哥比索的反应

美元 / 墨西哥比索的汇率也在追随特朗普胜选概率的上升而走高。墨西哥比索对特朗普的政策特别敏感,主要是因为特朗普在竞选期间多次威胁对墨西哥加徵关税,这被视为对墨西哥经济的重大利空因素。2016 年大选期间,墨西哥比索在特朗普胜选后大幅贬值,这一历史教训仍历历在目。

汇率变动反映了市场对两国经济基本面和政策预期的评估。特朗普的贸易政策预期,特别是对墨西哥的关税威胁,增加了墨西哥经济的不确定性,从而导致比索贬值。然而,墨西哥政府也可能採取应对措施,如加强国内经济改革,以减轻外部冲击的影响。

从供需关係来看,市场对美元的需求增加,而对墨西哥比索的需求减少,导致美元 / 墨西哥比索汇率上升。

更多鉅亨报导•若川普再次入主白宫 这两档加密指数基金可望受惠•鼎极操盘手周报:川普风暴来袭,受惠股有哪些?

热门新闻