熊猫债发行规模续创新高:美元高融资成本倒逼跨国企业寻求低息融资 各路资本入场押宝“低风险高回报”

11月18日,全球大型商品浆生产商巴西书赞桉诺在中国银行间债券市场发行规模12亿元、期限3年、票面利率2.8%的绿色中期票据熊猫债,这既是南美地区发行人在中国市场发行的首只熊猫债,也是今年熊猫债发行持续火热的一个缩影。

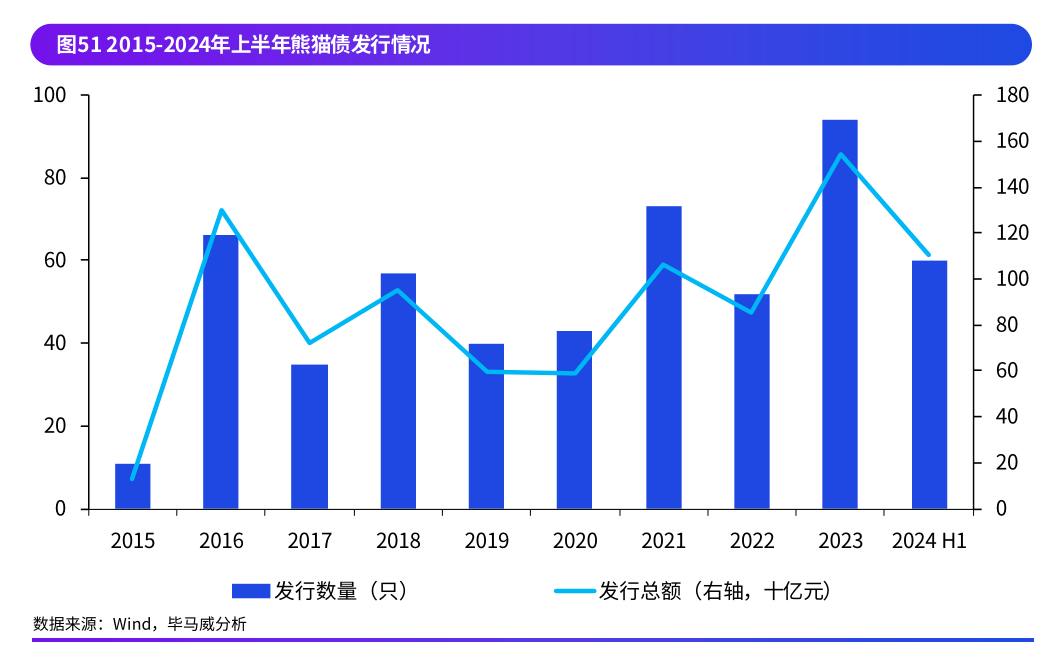

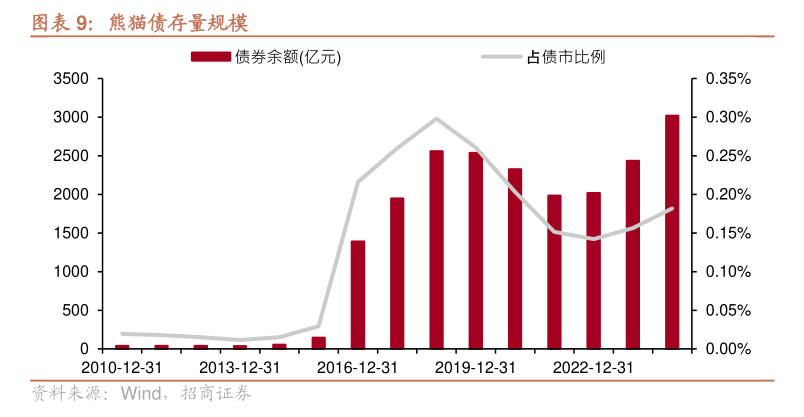

Wind数据显示,在巴西书赞桉诺完成熊猫债发行后,今年以来熊猫债已发行上市104只,募资规模合计1862亿元人民币,超过去年的1544.50亿元,续创历史新高。

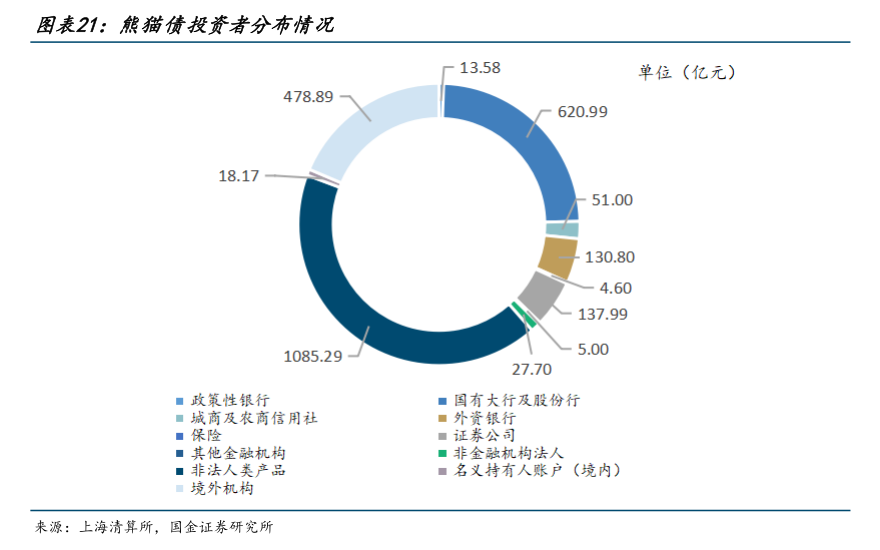

与此对应的是,越来越多境内外资本纷纷涉足熊猫债投资,包括公募基金、保险资管、银行理财、境外主权基金、证券公司、外资金融机构等。

10月21日,新加坡大华银行在中国银行间债券市场发行50亿元、期限3年、票面利率2.3%的人民币熊猫债,获得逾1.73倍的全场认购倍数,境外投资人占比达到36%。

“现在若无法对熊猫债发行利率进行精准定价,就可能无法认购到理想的额度。”一位银行理财子公司人士向记者表示,今年以来,他所在的银行理财子公司投入更多投研力量,专门增强针对熊猫债发行利率的精准定价能力。

在他看来,众多金融机构之所以纷纷布局熊猫债投资,主要原因是绝大多数熊猫债信用评级都是AAA,3~5年期债券发行利率普遍在2.3%~2.6%,在同等评级下的票面利率高于同期国债。这吸引他们将更多熊猫债纳入高评级债券投资组合的重要组成部分,以此实现跑赢国债组合的超额回报。

中信证券分析师明明认为,由于广义民企平均利差高于国有企业,AA+评级的广义民企熊猫债具有一定的配置性价比。

近日,中国银行间市场交易商协会(以下简称“交易商协会”)发布信息称,熊猫债发行人区域已覆盖亚洲、欧洲、非洲、北美洲、南美洲等五大洲,经交易商协会注册的熊猫债发行规模达到1372亿元,超过上年全年,凸显银行间市场对全球优质发行人的吸引力,并将助力提升债券市场开放水平。

交易商协会表示,下一步,将认真贯彻落实稳步扩大金融领域制度型开放政策精神,积极吸引优质境外主体发行熊猫债,不断优化熊猫债市场结构,以熊猫债市场高质量发展服务于金融高水平开放。

全球企业发行熊猫债意愿激增

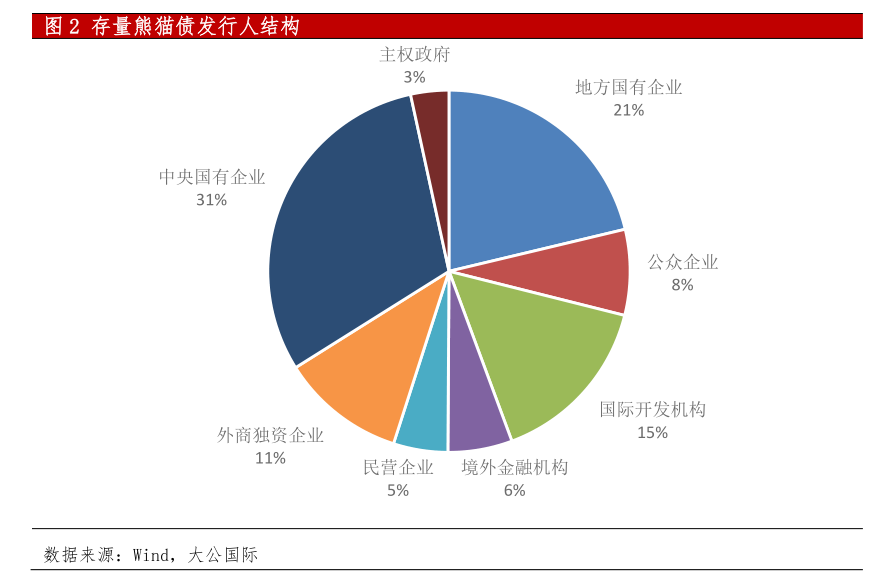

所谓熊猫债,主要是指注册在境外的机构在中国境内发行的人民币计价债券。目前,熊猫债发行主体包括央企国企、地方国企民企在境外设立的主体,以及境外金融机构、国际开发机构、外国政府机构与大型外资企业等。

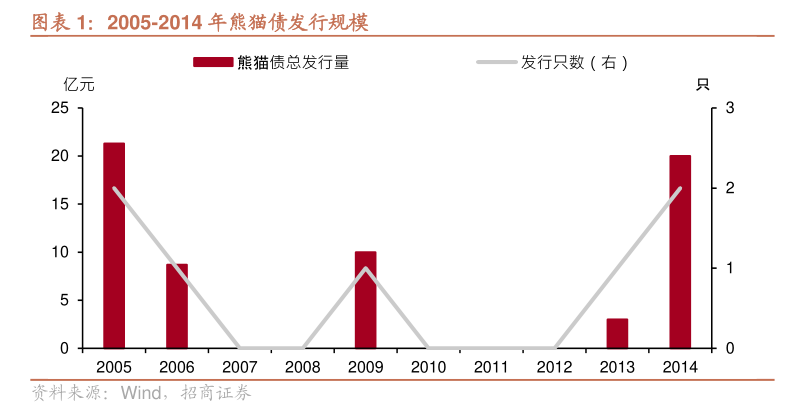

2005年,国际金融公司和亚洲开发银行在中国境内发行人民币债券,开启了熊猫债发展征途。

但在发展初期,熊猫债发行节奏与募资规模增速相对缓慢。

招商证券分析师张伟指出,一直以来,监管政策、境内外利率环境与人民币国际化水平都是影响熊猫债发行的关键因素。2005~2014年期间,受监管政策较严、发行约束较多、海外低利率环境等因素影响,当时熊猫债发行节奏相对较慢,10年间仅发行7只熊猫债,发行金额仅有63亿元人民币。

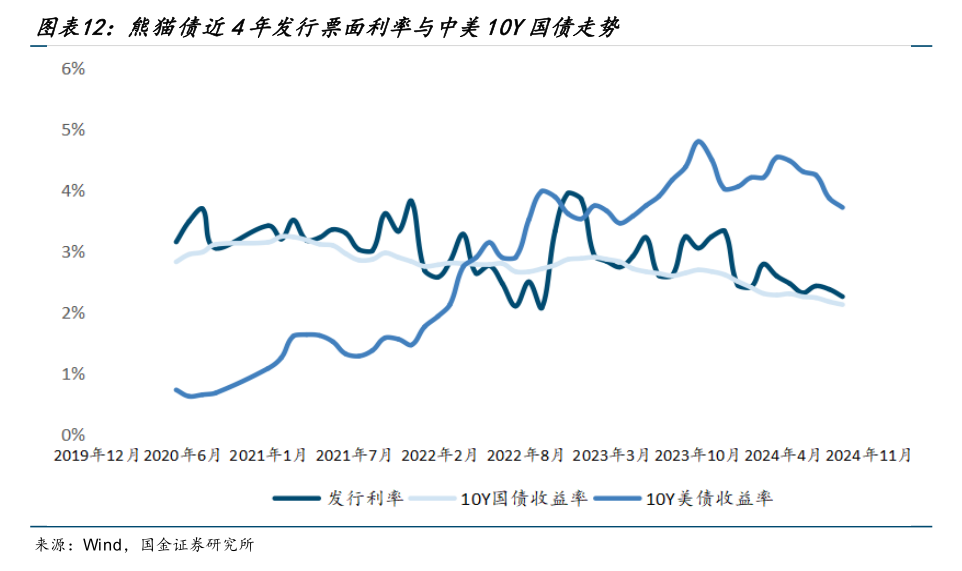

此后,在债券发行制度持续完善、境内人民币债券融资成本优势凸显、人民币国际化水平持续提升的共振下,熊猫债市场发展节奏加快。尤其是2022年美联储启动加息周期导致全球市场美元融资成本不断攀升的情况下,越来越多跨国企业纷纷加快熊猫债发行步伐。

去年初,德意志银行亚太区CEO慕文泽(Alexander von zur Muehlen)向记者表示,2023年全球各国利率政策存在较大差异,有些国家还在不断加息导致全球利差继续扩大,此时中国低利率市场显得尤其具有吸引力,令全球企业发行人通过中国低利率市场更好地实现低成本融资,德意志银行看到越来越多全球企业对发行熊猫债的兴趣在不断上升。

上述银行理财子公司人士向记者透露,尽管9月美联储启动降息周期,但目前美元融资成本仍在约5%,近期发行的3年期熊猫债平均发行利率约在2.3%~2.6%,仍有较高的低成本融资优势。

“对不少想在中国加大投资与业务拓展的海外大型企业而言,与其在境外按5%借入美元再以FDI(外商直接投资)形式结汇投资中国,不如直接在境内市场发行熊猫债募资再投向中国产业项目,后者的融资成本不到2.6%,更具降本效应。”他分析说。

记者了解到,受熊猫债发债成本低于美元融资的影响,今年以来越来越多境外大型企业纷纷选择发行熊猫债,仅上半年,拜耳、巴斯夫、香格里拉(亚洲)等知名外资企业均首次选择发行熊猫债。

在这位银行理财子公司人士看来,另一个吸引境外大型企业争相发行熊猫债的原因,是人民币国际化稳步推进,令这些企业在境内发债募集的人民币,在境外市场也有了“用武之地”。比如巴西书赞桉诺此次发行熊猫债所募集的12亿元人民币,将全部用于在巴西投资经绿色认证的人工桉树林。

交易商协会指出,今年以来,在有利的政策及市场环境下,熊猫债市场继续扩容提质,在规模稳步增长同时市场结构持续优化。

具体而言,一是发行人结构更加优化。随着巴斯夫、拜耳股份、香格里拉(亚洲)、书赞桉诺等跨国企业相继进入银行间市场发债融资,纯外资发行人数量和发行金额占比显著提升;二是产品创新更活跃。境外机构共发行可持续发展主题债券(GSSS债券)170亿元,在支持绿色发展、低碳转型和可持续发展方面的作用日益凸显;三是期限结构更合理。协会熊猫债以中长期限为主,且期限结构分散多元,2024年以来,境外机构发行5~10年期熊猫债的金额占比大幅提升,获得长期投资人踊跃申购;四是募集资金使用合规便利。协会熊猫债募集资金绝大部分用于境内,出境资金中大部分以人民币或港币形式使用,在助力人民币国际化的同时,有力支持经济高质量发展。

发行机制优化“抬高”全球企业尝试熊猫债意愿

在业内人士看来,过去两年熊猫债发行之所以“一浪高过一浪”,另一个不容忽视的因素是熊猫债发行机制得到持续优化,令熊猫债发行能满足境内外不同类型资本的认购配置需求,创造良好的募资效果。

去年,交易商协会先后发布《关于开展境外机构债券定价配售机制优化试点有关工作的通知》与《境外非金融企业债务融资工具业务指引(2023版)》,持续针对熊猫债定价配售机制、发行注册文件等环节做出优化举措。今年初,交易商协会发布《外国政府类机构和国际开发机构债券业务指引》,进一步简化定向发行流程。

上述银行理财子公司人士告诉记者,其中,在熊猫债发行环节引入“边际区域灵活配售”“时间优先”“底层申购订单共享”等创新机制,对吸引更多跨国企业发行熊猫债意愿提升产生巨大的推动作用。

具体而言,边际区域灵活配售对扩大投资人基础形成正向激励,持续丰富了投资者类型,促进熊猫债发行利率的市场化价格发现,助力发行定价市场化与透明化;在边际区域配售时引入“时间优先”原则,建立对投资者尽早申购、尽早调整标位的有效激励,缓解“压哨投单”问题,平滑簿记过程中的利率波动,提升熊猫债发行利率定价效率同时降低了利率波动;“底层申购订单共享”有助于熊猫债主承销商之间合力开展市场化销售,共享底层投资人订单信息,显著改善了簿记透明度与发行人体验,促进主承销商的良性竞争。

如今,越来越多熊猫债发行主体均采取“边际灵活配售+时间优先”的优化版定价配售机制。比如巴西书赞桉诺发行的12亿元熊猫债就采取上述做法。

交易商协会指出,就实践情况而言,上述发行环节优化机制通过在发行金额确定、债券配售方面提升灵活性,实现熊猫债发行定价市场化、投资人多元化与二级交易活跃化。上述机制一经推出,便获得跨国企业广泛认可,已成为跨国企业熊猫债发行的“标配”。

各路资本入场的不同投资算盘

记者多方了解到,今年熊猫债发行持续火热,也吸引众多境内外资本纷纷入场投资。

前述银行理财子公司人士向记者直言,今年以来,在一级市场认购环节中,公募基金、保险资管、银行理财、境外主权基金、中资银行、证券公司、外资金融机构等身影日益增多,不少金融机构已将熊猫债纳入债券投资组合的重要底层资产组成部分。

“目前,只要是AAA级熊猫债发行,我们基本都会参与认购。”他指出,由于认购资本日益增多,他们已感受到较大的发行利率精准定价压力——有几次因为发行利率报价不够精准,未能获得理想的认购额度。

在这位银行理财子公司人士看来,众多金融机构之所以纷纷涉足熊猫债投资,一个重要原因是熊猫债无论在发行主体评级,还是在发行票面利率方面都优于境内高评级产业债。具体而言,熊猫债发行主体主要是全球大型知名企业,资本实力与偿债能力较高;在发行利率方面,个别3年期熊猫债发行利率在2.8%,也高于同期部分境内高信用产业债,存在更高的配置价值。

他还向记者透露,当前部分境内金融机构还将熊猫债作为对冲国债价格变动风险的重要补充。尤其当国债价格回调时,他们会相应减持国债并增持熊猫债,原因是投资熊猫债的资金主要是采取持有到期策略的配置型资金,令熊猫债的价格回调幅度低于国债,能更好地实现债券投资组合的净值稳定性。

记者获悉,随着熊猫债投资机构持续扩容,其中部分金融机构也开始关注境内主体的同期限熊猫债与产业债之间的利差套利投资机会。

国金证券固收分析师许熙认为,在发行熊猫债的境内非金融企业里,央企国企的熊猫债较企业债存在些许的利差优势,金融机构可以寻找其中的利差套利投资空间。

上述银行理财子公司人士告诉记者,目前他们尚未参与这类利差套利投资交易,此前,他们也不会因为利差优势而买入高票息熊猫债,因为不少高票息熊猫债发行主体是房地产企业,具有一定的债务风险。

在他看来,尽管参与熊猫债投资的境内外金融机构日益增多,但当前熊猫债市场的投资深度仍有待提升。因为绝大多数投资熊猫债的金融机构都采取配置型策略(持有到期),导致熊猫债市场的投资交易策略相当单一,难以找到可观的交易型获利机会。

长城证券吴金铎发布研究报告提出,当前熊猫债一级市场承销和交易方主要集中在银行端。且中国尚未出台熊猫债ETF,未来相关部门可以推出新的熊猫债投资工具,助力二级市场交易进一步活跃与一级市场扩容。