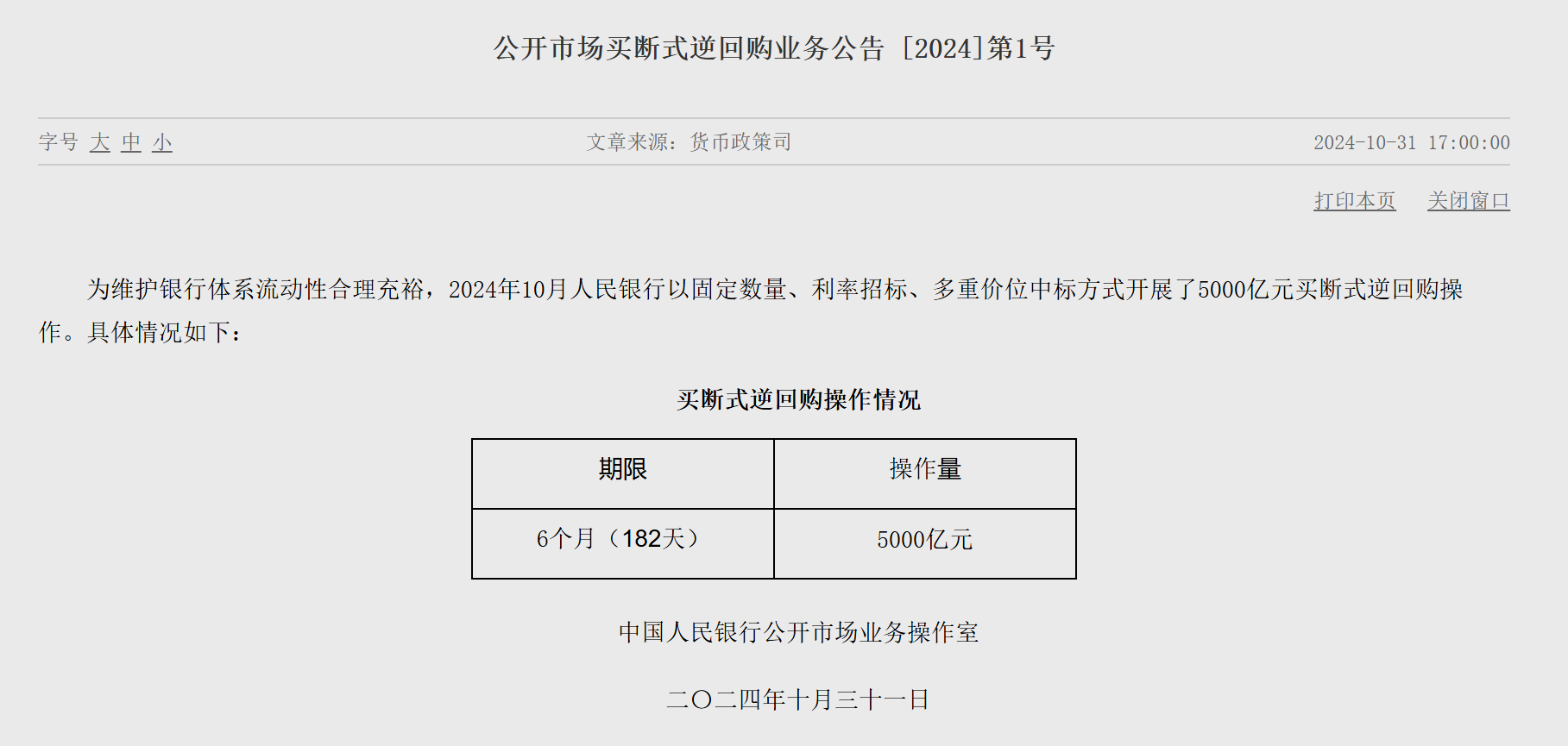

央行新工具已落地 开展买断式逆回购操作5000亿元

10月31日,中国人民银行公开市场业务操作室公告,为维护银行体系流动性合理充裕,2024年10月人民银行以固定数量、利率招标、多重价位中标方式开展了5000亿元买断式逆回购操作。央行28日曾发布公告称,决定即日起启用公开市场买断式逆回购操作工具。

买断式逆回购操作对象为公开市场业务一级交易商,原则上每月开展一次操作,期限不超过1年。公开市场买断式逆回购采用固定数量、利率招标、多重价位中标,回购标的包括国债、地方政府债券、金融债券、公司信用类债券等。

这也是今年以来继临时正逆回购、国债买卖,央行再次推出新工具。

图片来源:央行网站

可增强1年以内的流动性跨期调节能力

业内专家分析,此次央行在现有工具基础上推出买断式逆回购,将覆盖3个月、6个月等期限,增强1年以内的流动性跨期调节能力,进一步提升流动性管理的精细化水平。

梳理央行现有流动性投放工具,根据期限由短至长,主要包括7天期公开市场逆回购操作,1年期的中期借贷便利(MLF),以及投放长期流动性的国债买入和降准,1个月到1年的中短期流动性投放工具较为欠缺。

业内专家分析,央行选择此时推出新工具,预计可更好对冲年底前MLF的集中到期。

Wind数据显示,11月、12月各有1.45万亿元MLF到期量,达到目前MLF余额的40%。再叠加政府债券发行、年末现金投放等,届时银行体系流动性可能面临较大补缺压力。

东方金诚首席宏观分析师王青与东方金诚研究发展部执行总监冯琳进一步分析,本次启用买断式逆回购操作工具,一方面可以有效平滑大额MLF到期引发的资金面波动,有助于保持年末流动性合理充裕,为经济增长动能回升提供有利的货币金融环境;另一方面或意味着11月和12月将不再大额续作MLF,MLF操作利率的政策利率色彩进一步淡化;考虑到央行已恢复二级市场国债买卖,后期MLF调节中期市场流动性的作用也会进一步淡化,MLF余额或将逐步减少。

有望缓解质押品冻结对金融机构整体流动性监管指标压力

此前,中国人民银行行长潘功胜在金融街论坛上表示,预计年底前视市场流动性情况择机进一步降准0.25~0.5个百分点。业内专家分析,央行在此节点上推出买断式逆回购操作,有利于更好对冲四季度MLF集中到期,更有能力维护年末流动性合理充裕,为经济稳定增长提供良好的货币金融环境。

记者了解到,买断式逆回购采用利率招标、多重价位中标,工具定位为流动性投放工具。此次推出的买断式逆回购采用固定数量、利率招标、多重价位中标,机构根据自身情况可以选择不同利率投标,按照从高到低的顺序依次中标,机构的中标利率就是自己的投标利率。这既能减少机构在利率招标时的“搭便车”行为,更真实反映机构对资金的需求程度;也由于没有增加新的货币政策工具中标利率,而突显该工具仅作为流动性投放工具的定位。

中国民生银行首席经济学家温彬分析,在操作方式上,质押式逆回购操作工具为质押式回购,SLF和MLF为质押式借款,国债买入为债券买断,降准为银行准备金账户调整,买断式回购的投放工具有所欠缺。央行此次设立的买断式逆回购操作工具是对我国总量型流动性投放工具操作方式的有益补充。

温彬进一步分析,买断式逆回购操作工具的设立使得央行更有能力维护流动性合理充裕、降低MLF余额水平,在为经济增长维持货币环境的同时也有效削弱了MLF利率的政策利率属性。

业内专家评价,央行操作工具更多元,有望带动全市场买断式回购业务发展。我国货币市场的主流模式是质押式回购,交易中债券押品被冻结在资金融入方账户,无法继续在二级市场流通,出现违约等极端情形不利于保障资金融出方权益。更多海外投资者进入我国债券市场后,他们更习惯国际上普遍采用的买断式回购。央行推出买断式逆回购,既是自身操作工具的丰富,也可对市场发展买断式回购业务形成示范作用,缓解质押品冻结对金融机构整体流动性监管指标压力,持续提升银行间市场的流动性、安全性和国际化水平。