盘中跳水再现相似一幕——道达投资手记

今天,大盘冲高回落,截至收盘,上证指数上涨0.52%,深证成指上涨0.16%,创业板指数下跌0.53%。

上涨个股数量略多于下跌个股数量,两市成交额达到1.92万亿元,较昨日小幅放量143亿元。

今天市场的冲高回落,符合达哥的预期。昨天,达哥在文章《又一次抄底“国家队”的机会来了》中明确提到,如果上证指数上攻到3330-3355点区间,需注意市场存在回调的动力。

▲图片来源:昨天手记文章的截图

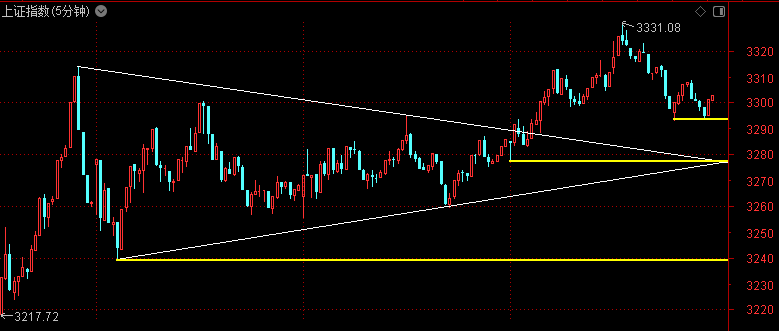

结果,今天最高也就3331点,相比达哥给出的区间下限,仅高一个指数点位,基本印证了达哥的预判。

今天大盘盘中跳水,达哥发现一个有意思的现象。

大盘无论是下午1点12分的高点出现,还是下午接近两点的开始跳水,都与指南针的走势有一定的相似性。

而上一次出现这一情景,发生在10月9日下午两点后。当时,以指南针为代表的互联金融板块跳水,引发整个市场跳水。

不过,虽然有一定的相似性,但对市场的影响程度并不一样。10月9日的时候市场刚经历了连续大涨,而当前属于修复式反弹期间。

对于后市,达哥认为,明天市场大概率还有上冲的动力,阻力依然在之前提到的3330点-3355点区间。

不过,如果上证指数再次遇阻,那么大概率会调整1-2天,下方支撑分别在3277点附近及3239点附近,如下图中的黄线所示。

其中,3277点附近,既是今天早盘的低点,也是5分钟K线图三角形的交叉点附近。3239点附近是上周五大盘收出中阳线之后于本周一回探的低点。

对于操作来说,大盘遇阻后,要注意小盘股的回撤风险,因为本轮反弹以来,小盘股的涨幅明显要比中大盘股大得多,其回撤力度相对要大一些。

不过,由于大盘上周五收出中阳线,本周一回探的低点,是很难跌破的。也就是说,在3239点附近,可以考虑回补仓位。

因此,明天重点关注两个点位,一是观察3330点-3355点区间的阻力测试情况,如果动力明显减弱或出现有辨识度的短线高标投机股跳水,那么要提防小盘股的回调风险;二是观察今天下午低点3292点的得失,如果失守,那么会有回探3277点附近及3239点附近的动力。

板块行情方面,轮动特征明显,给人的感觉是非常乱。

最近市场的各种热点题材,今天几乎轮番表演了一遍,比如金融、算力、低空经济、软件、券商、光伏、新能源汽车、军工。

昨天,达哥在文章中提到,“仓储物流、水务、建材、纺织服饰、食品饮料、酿酒、供气供热、交通设施、钢铁、电信运营最近两三天的反弹幅度并不明显,后续大概率会出现补涨的情况。”

▲图片来源:昨天手记文章的截图

今天,上述板块中,仅有电信运营板块下跌,其他板块的板块指数全部上涨。

无论是上述提到的遇阻于3330点-3355点区间,还是上述板块的补涨,其实并不复杂,通过分析基本能做出预判。

当然,要判断正确,也有一定的偶然性及运气成分。这就需要我们经常分析市场走势及板块涨跌规律等,而不仅仅是沉迷于手中个股的涨跌。

光伏板块下午异军突起,主要是受消息面的刺激。

据财联社报道,据美国联邦公报周一(10月21日)刊文,美国商务部正在启动一项变更情况审查(CCR),考虑部分撤销对中国大陆晶体硅光伏电池的反倾销税和反补贴税(AD/CVD),并邀请相关各方发表意见。

该项CCR中涉及的主要产品为某些小型、低瓦数、离网晶硅光伏(CSPV)电池,以及由晶体硅光伏电池组成的组件、层压板和面板,以及建筑一体化材料等。

新能源、白酒、医药,是2019-2021年这一轮结构性牛市的主线板块。

从A股历史来看,上一轮牛市或结构性牛市的主线板块,在下一轮牛市中很难成为领涨板块、主线板块。

比如,2005-2007年的主线板块有色板块,在2009年的小牛市、2014-2015年的牛市中,表现相对落后;2014-2015年的主线板块互联网、传媒等,在2016-2017年的“漂亮50”行情、2019-2021年的结构性牛市中,表现也是落后的。

因此,对于新能源、白酒、医药三大板块,达哥的观点很明确:他们很难成为本轮牛市的主线板块和领涨板块。

此外,目前市场轮动风格明显,对于今天上涨的光伏等新能源板块,尽量不要追涨。

聊完市场,我们来看下消息面。

国务院国资委网站消息,《党建研究》日前刊发国务院国资委党委署名文章称,加快培育壮大战略性新兴产业和未来产业。文章提出,超前布局、梯次培育量子科技、核聚变、生物制造、6G等未来产业,加快打造一批具有国际竞争力的战略性新兴产业集群和产业领军企业。

工信部新闻发言人、总工程师赵志国在新闻发布会上表示,培育壮大低空经济、商业航天、生物制造等新产业新赛道。

在达哥看来,新兴产业、未来产业,多数都在新质生产力范畴,而新质生产力有望成为本轮牛市的核心主线,对此应多加关注。

昨天文章发出后,有粉丝朋友在后台留言问基金的情况,比如当前是否合适投资基金等。

今天,达哥就来聊一下。

自从9月24日市场开始大涨之后,良好的赚钱效应,使得大批增量资金通过基金涌入市场。

据Wind数据,9月24日到10月23日,ETF份额增加1318.43亿份,达到24663.55亿份;总规模增加8495.13亿元,为35948.24亿元;日均成交额增加305.94亿元,为2366.71亿元。

达哥查了一下数据,ETF跟踪的指数标的中,份额增加前十位中,前七位都是跟踪科创板、创业板、芯片的基金。其中,科创50、沪深300两个指数标的的ETF基金增加的份额最多,分别达到275亿份、204亿份,份额增长率位居前三位的是跟踪科创芯片、创业板50、科创100的ETF基金,如下图所示:

宽基类ETF产品,具有分散风险、更能反映市场整体走势等方面的优势,因此获得了基民的青睐。

拉长时间来看,在收益方面,宽基指数的年化收益率,比银行存款利率高得多。而宽基指数的表现,能代表宽基ETF的表现。

以东莞证券的研究为例,自2005年或相关宽基指数发布以来,到本轮行情发动前的9月23日,11个主要宽基指数中,有9个的年化收益率超过一年期银行存款利率,其中有7个的年化收益率超过5%。仅有科创50、科创创业50的年化收益率为负,主要原因在于他们都是以2019年12月的最后两天为基日,而大盘在2021年见顶之后,调整了3年。

本轮行情,ETF基金成交创下新高,尤其是科创类、芯片类基金的“20cm”属性,更是放大了投资者的赚钱“焦虑”。

而ETF基金成交的暴增,也与抖音等新媒体的传播有关。短视频用户渗透率高,叠加算法推荐机制,不断地强化了用户兴趣,推涨了基民入场的情绪。

达哥对市场的观点是,当前为牛市初期,因此投资基金是可行的。此外,从历史来看,牛市中,有不少投资者是很难跑赢基金的。

最后达哥作一个总结:明天市场还有上冲动力,要观察上证指数对3330-3355点区间的阻力测试情况。如果明显遇阻,那么要注意小盘股的回调风险,预计市场回调1-2天,之后会再度反弹。如果上证指数回调到3250点附近及之下,可以回补仓位。此外,在板块快速轮动期间,不要盲目追涨。

板块方面,还是最近两天的观点,逢低关注证券、保险、有色、煤炭等二线蓝筹方向。此外,还可以关注在本轮反弹中还没怎么上涨的个股。

PS:想了解达哥的更多观点,或想和达哥交流,请关注微信公众号“道达号”。

(张道达)

根据国家有关部门的最新规定,本手记不涉及任何操作建议,入市风险自担。